CÁCH LẬP TỜ KHAI THUẾ GIÁ TRỊ GIA TĂNG BỔ SUNG

Công việc kê khai thuế GTGT tháng, quý là một công việc không khó nhưng đòi hỏi cần sự cẩn thận. Tuy nhiên trong quá trình kê khai thuế GTGT không thể không tránh khỏi sự sai sót. Lập tờ khai thuế GTGT bổ sung theo phương pháp khấu trừ như thế nào? Kế toán ACP hướng dẫn lập tờ khai bổ sung thuế GTGT trên phần mềm HTKK theo các trường hợp khác nhau.

Văn bản áp dụng:

Thông tư 156/2013/TT-BTC ngày 06 tháng 11 năm 2013

Luật quản lý thuế số 38/2019/QH14 ngày 13 tháng 6 năm 2019

Tùy vào từng thời điểm phát hiện sai sót mà cách xử lý sẽ khác nhau:

Trường hợp 1: Phát hiện sai sót trong thời hạn nộp tờ khai

Cách xử lý: Lập tờ khai mới rồi nộp lại (Không lập tờ khai thuế GTGT bổ sung)

Trường hợp 2: Phát hiện sai sót sau khi hết hạn nộp tờ khai

Cách xử lý:

- Lập tờ khai bổ sung điều chỉnh thuế GTGT

- Kèm theo Bản giải trình khai bổ sung điều chỉnh (Khi NNT kê khai tờ khai điều chỉnh thì phần mềm HTKK sẽ tự động đưa số liệu các chỉ tiêu số thuế lên 01/KHBS và không cho sửa)

Bỏ sót hóa đơn Đầu vào – Đầu ra (Quên không kê khai)

Cách xử lý:

- Đối với hóa đơn đầu vào: Không phải lập tờ khai bổ sung mà sẽ kê khai bổ sung hóa đơn đó vào kỳ kê khai phát hiện ra sai sót.

Ví dụ: Tháng 6/2020 phát hiện ra có 1 hóa đơn đầu vào của tháng 3/2020 chưa kê khai. Thì hóa đơn này sẽ được kê khai vào tờ khai Tháng 6/2020.

- Đối với hóa đơn đầu ra: Phải kê khai điều chỉnh vào kỳ phát sinh hóa đơn đầu ra.

Các trường hợp sai sót thường gặp và cách lập tờ khai bổ sung:

1. Sai sót không làm ảnh hưởng đến tiền thuế phải nộp, thuế được khấu trừ

Theo điểm c khoản 5 Điều 10 Thông tư 156/2013/TT-BTC quy định: “Trường hợp người nộp thuế khai bổ sung hồ sơ khai thuế không làm thay đổi tiền thuế phải nộp, tiền thuế được khấu trừ, tiền thuế đề nghị hoàn thì chỉ lập Tờ khai thuế của kỳ tính thuế có sai sót đã được bổ sung, điều chỉnh và gửi tài liệu giải thích kèm theo, không phải lập Bản giải trình khai bổ sung, điều chỉnh mẫu số 01/KHBS”.

Những lỗi sai như: Sai giá trị hàng hóa mua vào (Chỉ tiêu 23); Sai doanh thu bán ra (Chỉ tiêu: 26, 29, 30, 32, 32a)

Ví dụ: Công ty kế toán ACP phát hiện ra tờ khai Quý 1.2020 bị sai chỉ tiêu [23] vào ngày 01/05/2020. Lúc đầu là 30.000.000, số kê khai cho đúng phải là 300.000.000

Ngày phát hiện sai sót sau ngày hạn nộp tờ khai Quý 1/2020, nên sẽ phải làm tờ khai bổ sung sửa số tiền trên chỉ tiêu [23] từ 30.000.000 lên thành 300.000.000.

2. Sai sót ảnh hưởng đến số thuế phải nộp, tiền thuế được khấu trừ

Các bước thực hiện như sau:

Bước 1: Xác định sai sót, lập tờ khai bổ sung.

Đăng nhập phần mềm HTKK => Chọn kỳ kê khai sai => Tích chọn “Tờ khai bổ sung”

Bước 2: Kê khai tờ khai bổ sung.

- Cách kê khai bổ sung là sai chỉ tiêu nào sửa chỉ tiêu đó.

Bước 3: Xử lý sổ liệu sau bổ sung, điều chỉnh

- Sau khi khai điều chỉnh, bổ sung xong các bạn Click vào “ Tổng hợp KHBS” phía dưới => Bấm vào “Phụ lục KHBS” màn hình sẽ xuất hiện như sau:

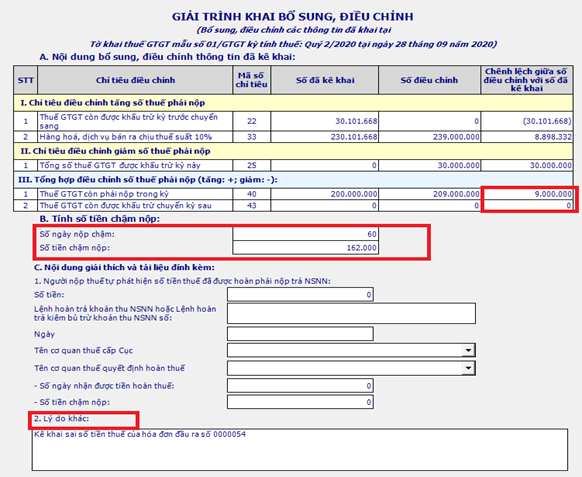

Ví dụ 1: Công ty Kế toán ACP lập tờ khai thuế GTGT quý 2/2020, số tiền thuế phải nộp trong kỳ (chỉ tiêu 40) là 200tr. Ngày 28/09/2020, Công ty phát hiện 1 hóa đơn đầu ra kê khai sai, khai thiếu tiền thuế 9 tr đồng (hóa đơn 19 tr, khai 10tr, thuế GTGT đầu ra trong tờ khai ban đầu là 300tr).

Công ty lập lại TK thuế GTGT quý 2/2020, đánh dấu vào trạng thái tờ khai: bổ sung lần 1.

Điều chỉnh chỉ tiêu [33] tăng lên 9 triệu đồng so với tờ khai ban đầu là 309 triệu đồng. Sau đó thực hiện Bước 3 => Ghi lại và nộp tờ khai qua mạng.

=> Số thuế phải nộp trong kỳ tăng lên 9 triệu đồng là: 209 tr đồng.

=> Bị tính chậm nộp đến ngày 28/09/2020 trên 9 tr đồng.

Không khai bổ sung 9tr đồng này vào chỉ tiêu [37] Tờ khai thuế GTGT Quý 3/2020 (nộp CQT vào 30/10/2020).

Các bạn có thể hiểu rõ hơn về mức phạt chậm nộp tiền thuế tại đây:

Ví dụ 2: Công ty Kế toán ACP lập tờ khai thuế GTGT quý 2/2020, số tiền thuế phải nộp trong kỳ (chỉ tiêu 40) là 200tr. Ngày 28/09/2020, Công ty phát hiện 1 hóa đơn đầu ra kê khai sai, khai thừa tiền thuế 15 tr đồng (hóa đơn 25 tr, khai thành 40tr, Thuế GTGT đầu ra trong tờ khai ban đầu là 300tr);

Công ty lập lại TK thuế GTGT Quý 2/2020, đánh dấu vào trạng thái tờ khai: bổ sung lần 1.

Điều chỉnh chỉ tiêu [33] giảm xuống 15 triệu đồng so với tờ khai ban đầu là 285 tr đồng. Sau đó thực hiện Bước 3 => Ghi lại và nộp tờ khai qua mạng.

=> Số thuế phải nộp trong kỳ giảm xuống 15 triệu đồng là: 185 tr đồng.

=> Không bị tính chậm nộp.

=> Không khai bổ sung 15tr đồng này vào chỉ tiêu [38] Tờ khai thuế GTGT Quý 3/2020 (nộp CQT vào 30/10/2020).

Ví dụ 3: Công ty Kế toán ACP lập tờ khai thuế GTGT quý 2/2020; số tiền thuế chưa khấu trừ hết trong kỳ (chỉ tiêu 41) là 100tr. Ngày 28/09/2020, Công ty phát hiện khai nhầm 1 hóa đơn đầu ra, khai làm thiếu tiền thuế đầu ra là 5 tr đồng (hóa đơn là 10 tr, khai là 5tr, thuế GTGT đầu ra Quý 2/2020 ban đầu là 300 tr); nên thừa tiền thuế GTGT còn được khấu trừ chuyển kỳ sau 5tr đồng.

Công ty lập lại TK thuế GTGT Quý 2/2020, đánh dấu vào trạng thái tờ khai: bổ sung lần 1.

Điều chỉnh chỉ tiêu [33] tăng lên 5 triệu đồng so với tờ khai ban đầu là 305 tr đồng. Sau đó thực hiện Bước 3 => Ghi lại và nộp tờ khai qua mạng.

=> Số tiền thuế còn đươc khấu trừ là: 95tr (chỉ tiêu 41);

=> Khai bổ sung điều chỉnh tăng tiền thuế GTGT của kỳ trước 5tr đồng này vào chỉ tiêu [37] Tờ khai thuế GTGT Quý 3/2020 (nộp CQT vào 30/10/2020).

Ví dụ 4: Công ty Kế toán ACP lập tờ khai thuế GTGT quý 2/2020; số tiền thuế chưa khấu trừ hết trong kỳ (chỉ tiêu 41) là 100tr. Ngày 28/09/2020, Công ty phát hiện khai 2 lần 1 hóa đơn đầu vào với số tiền thuế là 150tr đồng (Chỉ tiêu [24], [25] ban đầu là 450tr, toàn bộ số thuế GTGT đầu vào đều được khấu trừ).

Công ty lập lại TK thuế GTGT Quý 2/2020, đánh dấu vào trạng thái tờ khai: bổ sung lần 1.

Điều chỉnh chỉ tiêu [24],[25] giảm 150tr là: 300tr

=> Số thuế phải nộp trong kỳ tăng lên là: 50 tr đồng.

=> Bị tính chậm nộp đến ngày 28/09/2020 trên 50 tr đồng.

=> Công ty khai bổ sung điều chỉnh tăng tiền thuế GTGT của kỳ trước là 100tr đồng vào chỉ tiêu [37] Tờ khai thuế GTGT Quý 3/2020 (nộp CQT vào 30/10/2020).

KẾ TOÁN ACP CHÚC CÁC BẠN THÀNH CÔNG!